Unsere TOP-Empfehlung für den Handel mit Zertifikaten & Hebelprodukten ist Flatex ! Hier kann mit sieben Emittenten zu sehr günstigen Konditionen gehandelt werden. Ambitionierte Trader können zudem die gute Handelssoftware Flatex Trader 2.0 inklusive Realtime-Pushkursen nutzen. Aber auch justTRADE mit 5 Partnern und der Anbindung an Stock3 / Brokerize ist eine lohnenswerte Alternative!

Welcher Broker ist der Beste für den Zertifikate-Handel?

Wir zeigen

– welcher Broker mit welchen Emittenten Premium-Partnerschaften abgeschlossen haben,

– wie die Bedingungen für den vergünstigten Handel der Zertifikate mit Premium-Partnern sind,

– welche Gesamt-Orderkosten für den Handel der Premium-Partner Zertifikate anfallen,

– ob es eine Handelssoftware gibt.

Anzahl Zertifikate:

In Deutschland sind 2 Mio. Zertifikate für den Handel zugelassen. Die etablierten Broker bieten auch den Handel in nahezu sämtlichen dieser zugelassenen Zertifikate an. Die neuen „0€-Broker“ bieten allerdings nur Teilmengen der insgesamt verfügbaren Zertifikate an. Das liegt hauptsächlich daran, dass sie weniger Emittenten als die anderen Broker anbieten. Da sich das Produktspektrum der meisten Zertifikate-Emittenten stark ähnelt, reicht den meisten Kunden eine Auswahl von vier Emittenten als Handelspartner.

Anlagezertifikate / Optionsscheine / Hebelprodukte / 871m

Es gibt sehr unterschiedliche Zertifikate. Während eine Gruppe von Anlegern eher auf Anlagezertifikate (Discount-, Bonuszertifikate) schaut, liegt der Fokus für andere auf dem Handel mit Hebelprodukten, also Turbos, Knockout und Faktorzertifikate sowie Optionsscheinen. Für Trader, die Hebelprodukte auf US-Underlyings handeln möchten, ist zudem die 871m-Problematik interessant (hier empfehlen wir für Details unseren Blog-Artikel).

Anzahl OTC-Partner / Zertifikate-Börsen:

An wievielen Handelsplätzen können Zertifikate über den Broker gehandelt werden? Grundsätzlich gilt: je mehr Handelsplätze, umso größer ist die Auswahl an verfügbaren Kursstellungen. Dies kann ein entscheidendes Argument für Arbitrage-Strategien sein. Der Zertifikate-Handel erfolgt entweder direkt über den Emittenten (OTC) oder über eine Zertifikate-Börse. Die Kursstellung ist exakt gleich, egal ob OTC oder börsliche Order. Im börslichen Handel gelten börsliche Mistradereglungen, die die Börse einheitlich für den Handel mit den Emittenten festgelegt hat. Somit finden die individuellen Mistrade-Regeln der Emittenten aus dem außerbörslich Handel keine Anwendung. Die beiden Zertifikate-Börsen Frankfurt und Stuttgart verlangen zudem Börsengebühren für Orders > 1.000€, die den Trade zusätzlich verteuern. Lediglich die Börse gettex verzichtet auf Börsengebühren – hat dafür aber auch nur drei Emittenten (HSBC, HVB und Goldman Sachs) angebunden.

Börsliche Handelsplätze für Zertifikate & Hebelprodukte sind:

- Euwax Stuttgart

- Frankfurter Zertifikatebörse

- gettex

Premium-Partner:

Zertifikate-Orders werden genau wie Aktienorders zu den Standard-Konditionen eines Handelsplatzes abgerechnet. Einige Broker haben aber mit ausgewählten Zertifikate-Emittenten so genannte Premium-Partnerschaften abgeschlossen, um den Handel in deren Zertifikaten kostenlos oder zumindest verbilligt anbieten zu können.

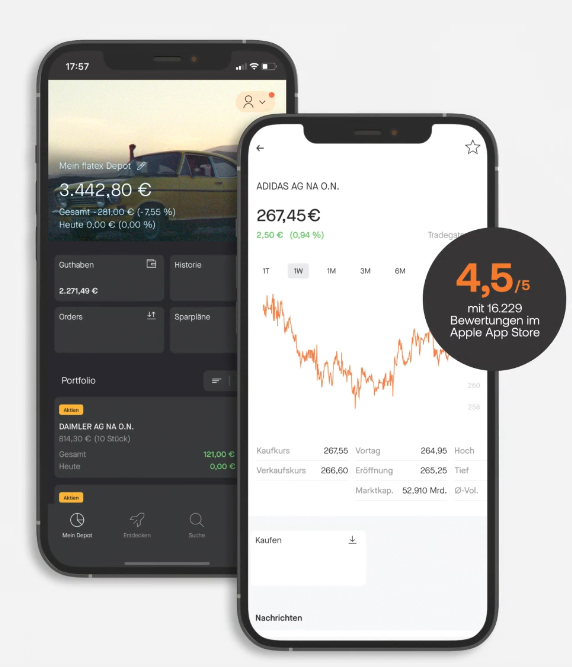

Führend ist hier Flatex, der 7 Premium-Partnerschaften anbietet. Auch justTRADE bietet 7 Premium-Partnern ab 0€ / Order (ggf. zzgl. marktüblichem Spread vom Emittenten)an. Interessant für Trader ist auch die Consorsbank. Sie bietet 4 Premium-Partner für 0€ / Order und außerdem einen hohen Service-Level.

In der Regel gilt: Bei den meisten Brokern gelten die Premium-Konditionen sowohl für Kauf als auch für den Verkauf. Aber fast alle Broker setzen ein Mindestordervolumen voraus (Trade Republic verzichtet auf ein Mindestordervolumen, aber dafür kostet auch jeder Trade pauschal 1€).

Auch bei 0€ sollte man wissen: Neben der Orderprovision zahlen Kunden den ggf. anfallenden marktüblichen Spread und evtl. anfallende produkt-immanente Kosten, die vom Emittenten über den Kurs in Rechnung gestellt werden. Diese Kosten sind aber bei allen Banken / Brokern identisch.

Handelssoftware:

Wer professionell mit Derivaten handeln will, bevorzugt als Alternative zum WebTrading eine Handelssoftware. Diese verfügt über Realtime-Pushkurse und ein schnelleres Ordermanagement. Algo-Trader benötigen eine API, über die sie Orders erteilen können. Einige Broker bieten darüber hinaus auch eine Anbindung an den Trading-Service Stock3 / Brokerize (von den GodmodeTrader-Machern).

Stabile Systeme:

Ebenfalls nicht zu unterschätzen ist die System-Stabilität des Brokers. Was nutzen die günstigsten Ordergebühren, wenn die Broker-Systeme in hektischen Marktphasen mit hoher Volatilität nicht erreichbar sind. Ausgezeichnet haben sich hier in den letzten Jahren die justTRADE,

Consorsbank, ING und comdirect, die alle über sehr stabile Systeme verfügen.

Was sind die Besonderheiten von Zertifikaten?

Zertifikate sind derivative Wertpapiere für Privatanleger und gehören zur Gruppe der sogenannten Strukturierten Wertpapiere. Sie werden als “strukturiert” bezeichnet, weil sie in der Regel aus mehreren Bestandteilen zusammengesetzt (strukturiert) sind.

Juristisch gesehen, ist ein Zertifikat eine Schuldverschreibung, die über eine derivative Komponenten verfügt, so dass die Wertentwicklung von der Wertentwicklung anderer Finanzprodukte (= Basiswert) abhängt.

Es gibt zwei große Gruppen von Zertifikaten:

- Anlagezertifikate, die eher für mittel- bis langfristig ausgerichteten Anlagehorizont geeignet sind. Hierunter fallen bspw. Discount- oder Bonus-Zertifikate.

- Optionsscheine und Hebelprodukte, die eher für einen kurzfristigen Anlagehorizont geeignet sind. Hierunter fallen bspw. Call- oder Put-Optionsscheine, Faktor-Zertifikate oder Knock-Outs

Zertifikate beziehen sich immer auf einen Basiswert. Das kann beispielsweise die Aktie eines Unternehmens sein, ein Index (wie z.B. der DAX oder S&P 500), ein Edelmetall (wie z.B. Gold oder Platin) oder auch Rohstoffe (wie z.B. Öl oder Gas).

Von der Kursentwicklung des zugrundeliegenden Basiswerts hängt die Wertentwicklung des jeweiligen Zertifikats ab. Damit sind Zertifikate passive Finanzprodukte, weil kein Investment-Manager aktiv die Zusammensetzung oder Wertentwicklung beeinflussen kann. Somit gibt es bei Zertifikaten auch keine Managementgebühren.

Emittentenrisiko

Zertifikate sind – anders als ETFs oder Fonds – kein Sondervermögen, das getrennt vom Vermögen der emittierenden Investmentgesellschaft geführt und verwahrt wird. Aufgrund ihrer Rechtsnatur als Schuldverschreibung besteht bei Zertifikaten somit Emittentenrisiko, so dass bei Zahlungsunfähigkeit des Emittenten ein Totalverlust des investierten Kapitals eintreten kann. Eine Ausnahme bilden die Zertifikate der Deka und DZ Bank, da diese mit unter die jeweilige Verbundhaftung fallen und somit faktisch kein Emittentenrisiko besteht.

Handel

Zertifikate können ganz einfach wie eine Aktie sowohl über eine Börse als auch außerbörslich gehandelt werden. Ab 1 Stück und somit schon mit sehr kleinen Anlagebeträgen. In Deutschland bei Online-Brokern findet mehr als 90% des gesamten Zertifikathandels außerbörslich direkt mit dem jeweiligen Zertifikate-Emittenten statt.

Zertifikate für jede Marktphase

Ein entscheidender Vorteil von Zertifikaten ist ebenfalls die Breite der Anlagemöglichkeit. Ob Aktien, Rohstoffe, Anleihen, Immobilien, Regionen, Länder, Branchen oder Anlagestrategie, es gibt für jeden erdenklichen Anlagewunsch immer auch passende Zertifikate. Der große Vorteil gegenüber anderen Wertpapieren: Mit Zertifikaten läßt sich extrem kostengünstig auf steigende, fallende oder seitwärts laufende Märkte investieren. Zudem ermöglichen Hebelprodukte die Investition in Basiswerte mit nur einem Bruchteil des Kapitals, da das eingesetzte Kapital gehebelt wird.

Zertifikate-Sparpläne

Anlagezertifikate bieten sich als Einmalanlage an, Hebelprodukte eher zur Spekulation oder Absicherung. Die Bedeutung von Zertifikaten als Sparplan hat seit der Finanzkrise 2008 deutlich nachgelassen. Beliebt sind z.B. Zertifikate auf Gold und andere Rohstoffe, bei denen der Basiswert physisch hinterlegt ist (siehe unsere Vergleiche Der beste Broker für Sparpläne und Bester Broker für Gold.

Handling von Knock-Outs

Nahezu alle Emittenten rechnen ausgeknockte Zertifikate mit Eintritt des Knock-Out Ereignisses zu einem Restwert von 0,001€ / Stück ab, damit der Verlust steuerlich berücksichtigt wird. Dies erfolgt in der Regel bis maximal zwei Wochen nach dem Knock-Out, d.h. die verfallenen Stück werden automatisch aus dem Depot ausgebucht und der Restwert dem Konto gutgeschrieben. Wer diesen Prozess beschleunigen möchte, kann am Tag des Knock-Outs (aber nur an diesem Tag) die Stücke auch noch beim Emittenten direkt im außerbörslichen Handel zu 0,001€ pro Stück verkaufen. Da auf diese Weise eine echte Verkaufsorder erzeugt wird, sollte man sich aber vorher bei seinem Broker erkundigen, ob für derartige Orders eine Gebühr anfällt. Die meisten Broker sind hier kulant und wickeln diese Transaktionen ohne Kosten ab.

Überblick Emittenten

In Deutschland gibt es 16 relevante Emittenten und ca. 2 Mio. durch sie emittierte Produkte. Wir haben eine Übersicht angefertigt, welche Emittenten am Markt sind und wie diese einzuschätzen sind. Hier geht es zur Übersicht

Brokerexperte.de

Wir haben viele der hier genannten Broker mit Echtgeld-Depots im Detail getestet. Wir haben uns Preisverzeichnisse und die einzelnen Handelsmöglichkeiten für Aktien, ETF/ETC, Anleihen, Fonds, Derivate, Futures und Sparpläne genau angeschaut.

Hier geht es zu unseren Erfahrungsberichten:

- flatex Unser Allround-TESTSIEGER!

- Consorsbank Unser Testsieger für anspruchsvolle Trader!

- justTRADE Unser 0€- und Krypto-TESTSIEGER!

- Trade Republic Unser Testsieger für ETF- und Aktien-Sparpläne!

- Smartbroker+

- ING Depot

- DEGIRO Unser TESTSIEGER für Wertpapierkredite!

- Scalable Capital Broker

- comdirect

- S Broker

- LYNX Broker

- DKB Broker

- Targobank

- Postbank

- 1822direkt

- maxblue

Handelsplätze Vergleich

Depotarten