| justTRADE | Trade Republic | Scalable Capital | |

|---|---|---|---|

| Aktion | |||

| justtrade.com | traderepublic.com | de.scalable.capital |

|

| Depotart | nur Einzeldepot | Einzeldepot Juniordepot | nur Einzeldepot |

| Minderjährigendepot | Nein | Nein | Nein |

| Mindesteinzahlung bei Eröffnung | Nein | Nein | Ja, 1€ |

| Eigenes Verrechnungskonto | Ja | Ja 3 | Ja |

| Zinsen Verrechnungskonto | 0,00% p.a. | 2,00% p.a. (variabel) | 2,00% p.a. (variabel) |

| Wertpapierkredit | nein | nein | nein, soll aber in Kürze kommen |

| Dauer Depoteröffnung | ca. 10 Minuten | mind. 1 Tag | 2 bis 3 Tage |

| Handelsfrontends | Web-Trading, Smartphone-App, stock3 (Guidants) | Web-Trading, Smartphone-App | Web-Trading, Smartphone-App |

| justtrade.com | traderepublic.com | de.scalable.capital |

|

| Mindestordervolumen | Wertpapiere: - Börslicher Handel: ab 1 Stück - außerbörslicher Handel: bei Käufen 500€ bei Verkäufen ab 1 Stück Digitalwährungen: 50€ | 1 € | 1 Stück5 |

| Aktien | ca. 8.200 (Ausnahmen: keine spanischen, italienischen, französischen Aktien) | ca. 9.100 | ca. 8.000 |

| Schweizer Aktien | Ja, ca. 100 Schweizer Aktien | Nein | Nein |

| Aktien-Sparpläne | keine | 2.800 Aktien Sparrate: ab 1€ | 3.000 Aktien Sparrate: ab 1€ |

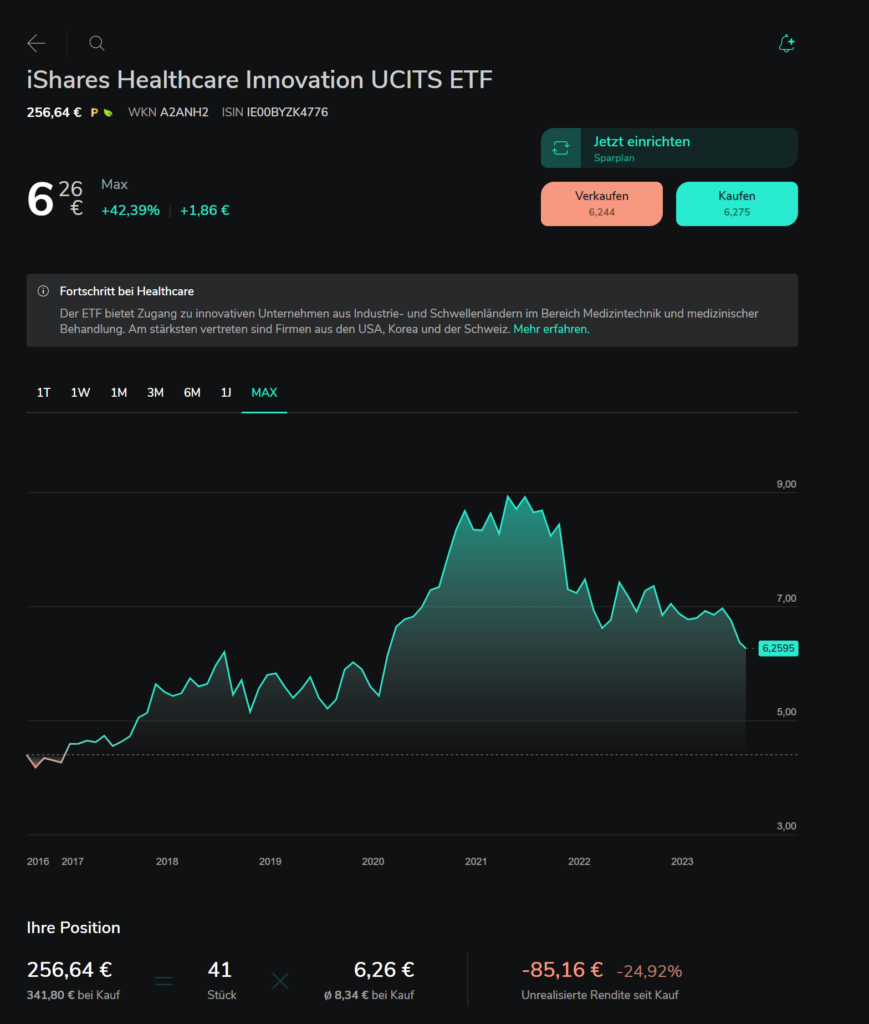

| ETFs | ca. 1.950 (von 21Shares, Amundi, DWS, GlobalX, JP Morgan, iShares, Vanguard, Lyxor, Comstage, vanEck, UBS, WisdomTree, Franklin Templeton) | 2.630 (von fast allen Anbietern) | 2.700 (von fast allen Anbietern) |

| ETCs | Ja (z.B. auch Euwax Gold I und II usw.; aber kein Xetra Gold) | Ja (diverse Anbieter), aber kein Xetra bzw. EUWAX Gold | Ja (diverse Anbieter), aber kein Xetra bzw. EUWAX Gold |

| ETF/ETC/ETP-Sparpläne | ca. 220 (ETF, ETC, ETN von 21Shares, DWS, GlobalX, Lyxor, VanEck, Vanguard, WisdomTree ) | ca. 2.630 (ETF, ETC von fast allen Anbietern) | ca. 2.700 (ETF, ETC, ETN von allen Anbietern) |

| Zertifikate | Ja, ca. 1.200.000 | Ja, ca. 290.000 | Ja, ca. 625.000 |

| 871m-Zertifikate handelbar | Nein | Ja6 | Ja6 |

| wikifolios | Ja, ca. 8.000 (50 davon auch als Sparplan) | Nein | Nein |

| Anleihen | keine | Ja, 640 Staats- und Unternehmens-anleihen | Jein (bisher nur 3 ISIN von Goldmann Sachs) |

| Investmentfonds | keine | keine | ca. 3.800 |

| Handel von "echten" Digitalwährungen | Ja, 50 Währungen | Ja, 50 Währungen (alle auch als Sparplan) | Nein, nur als ETN |

| Hilfe bei Steuer für "sonstige Einkünfte" aus Digitalwährungen | Ja, CSV-Export der Transaktionen und Kooperation mit Blockpit | Ja, Bericht über die Transaktionen | kein Angebot |

| Fractional Shares (Bruchstücke) | nein | Ja, für Aktien, ETF und Anleihen ab 1€ Investitionssumme | nein |

| justtrade.com | traderepublic.com | de.scalable.capital |

|

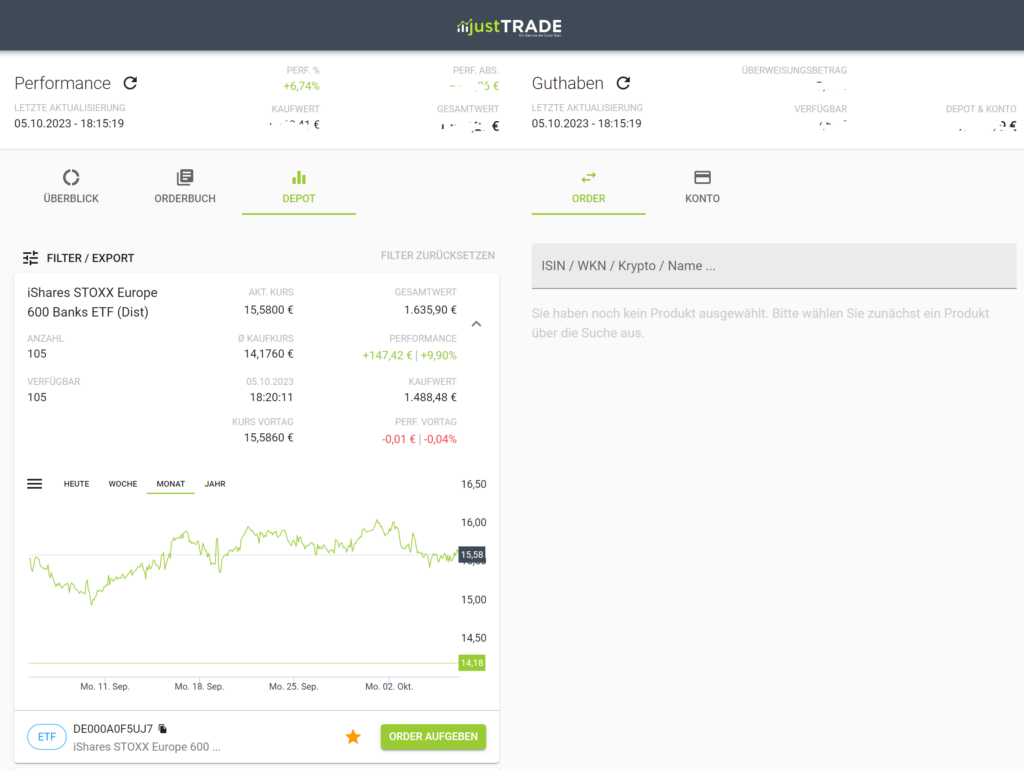

| börslich | LS Echange, Quotrix, Tradegate Exchange | LS Exchange | EIX, gettex, XETRA |

| außerbörslich | J.P. Morgan Société Génerale, UBS, Vontobel, Morgan Stanley, DZ Bank, L&S (nur wikifolios) | Société Génerale, HSBC, UBS, Vontobel | keine (Derivate werden börslich über gettex gehandelt) |

| Ordertypen | Quote, Market, Stop, Limit, Stop-Limit, Trailing-Stop, One-cancels-Other | Market, Stop, Limit | Market, Stop, Stop-Limit, Limit |

| Handelszeiten | Aktien, ETF: 7:30 bis 23:00 Uhr Derivate: 8:00 bis 22:00 Uhr Digitalwährungen: 24/7 | Aktien, ETF: 7:30 bis 23:00 Uhr Derivate: 8:00 bis 22:00 Uhr Digitalwährungen: 24/7 | 8:00 bis 22:00 Uhr (EIX) 7:30 bis 23:00 Uhr (gettex Aktien, ETF, Fonds) 8:00 bis 22:00 Uhr (gettex Derivate) 9:00 bis 17:30 (XETRA) |

| Orderaufgabe außerhalb der Börsenhandelszeiten | nein | nein | Ja |

| justtrade.com | traderepublic.com | de.scalable.capital |

|

| Orderentgelt7 | Orderprovision: 0,00€ (zzgl. Handelsplatz-spreads), im börslichen Handel zzgl. 1,00€ Fremdkosten (Sparpläne: 0,00 €) | 1,00€ (Sparpläne: 0,00 €) | EIX / gettex 0,00€ 7 oder 0,99€ 7 pro Order XETRA: 3,99€ pro Order zzgl. 0,01% Börsengebühren, mind. 1,50€ |

| Eintragung Namensaktien | Keine Eintragung | 0,00€, da standardmäßig keine Eintragung erfolgt (Eintragung auf Wunsch: 2,00€ pro Order) | 0,00€ |

| justtrade.com | traderepublic.com | de.scalable.capital |

|

| Eigene Banklizenz | Nein | Ja | Nein |

| Kontoführung | Sutor Bank | Trade Republic Bank 3 | Treuhandsammelkonten (z.B. Deutsche Bank) |

| Einlagensicherung | gesetzlich 100.000€ plus mind. 750.000€ | gesetzlich 100.000€ 3 | gesetzlich 100.000€ plus mind. 750.000€ |

| Sicherheit Handelsfrontends | PIN, SMS-TAN, TouchID / FaceID | PIN, PUK, TouchID / FaceID | PIN, TouchID / FaceID |

| Überweisung (ausgehend) | nur Referenzkonto | entweder Referenzkonten oder als Girokonto | nur Referenzkonto |

| Sicherheits-Überweisungslimit | Ja, 10.000€ / Tag (individuell änderbar) | Nein | Nein |

| Kreditkarte | nein | Debit-Karte (VISA) | nein |

| Bei Trade Republic kann das Verrechnungskonto in ein Girokonto umgewandelt werden. Davon unabhängig kann eine Debit-Kreditkarte mit 1% Kickback (max. 15€ pro Monat) beantragt werden | |||

| justtrade.com | traderepublic.com | de.scalable.capital |

|

| Abzug Abgeltungssteuer beim Verkauf bzw. bei Dividendenerträgen | Ja | Ja4 | Ja |

| Unterjährige Abfrage Kirchensteuermerkmal | Ja | Nein | Nein |

| Ermäßigter Satz US-Quellensteuer | Ja, 15% | Ja, 15% | Ja, 15% |

| Quellensteuerservice | Nein | Nein | Nein |

| Jahressteuerbescheinigung | Ja | Ja | Ja |

| Depotüberträge (eingehend) möglich | Nein | Ja, aber nur handelbare Produkte | Ja, aber nur handelbare Produkte (sehr guter voll digitaler Prozess) |

| Depotüberträge (ausgehend) möglich | Ja (auch Einzelpositionen) | Ja (auch Einzelpositionen) | Ja (auch Einzelpositionen) |

| Kosten für Depotschließung | Kostenfrei | Kostenfrei | Kostenfrei |

| Link | Neukunden | Neukunden | Neukunden |

2 Ausgehende Depotüberträge sind nur mit gleichzeitiger Depotschließung möglich.

3 In der Vergangenheit gab es 4 Bank-Partner, die das Verrechnungskonto im Hintergrund verwalteten: solarisbank, Deutsche Bank, Citi und JP Morgan. Seit Juni 2024 werden die Verrechnungskonten sukzessive zur Trade Republic Bank umgezogen. Möglich macht dies die eigene Bafin-Lizenz von Trade Republic

5 Scalable Capital: Für Orders unter 250€ fallen generell 0,99€ Orderentgelt an. Ggf. fallen Produktkosten, Spreads und Zuwendungen an.

6 871m-Zertifikate sind handelbar, allerdings gibt es keine Information über die Zurverfügungstellung des 1042-S Formulars oder eventuelle Kosten.

7Zu dem Orderentgelt vom Broker kommt dann noch ggf. der marktübliche Spread, der vom Handelsplatz erhoben wird und je nach gewähltem Wertpapier Produkt-immanente Kosten, die ggf. vom Emittenten erhoben werden. Da diese Kosten (Spread und Produktkosten) bei allen Brokern identisch sind, sind diese für die Betrachtung unberücksichtigt.

Geschäftsmodell der 0€-Broker

Die drei neuen Broker haben das Zeug dazu, den Brokermarkt zu verändern. Umsonst traden ist in den entwickelten Aktienmärkten ein Trend geworden. Wie so oft liegen die Pioniere dieses Geschäftsmodells in den USA. Dort konnte Robinhood schon mehrere Millionen Kunden gewinnen.

Natürlich muss sich das Geschäft für die Broker rechnen. In der Regel erhalten die Broker von Handelsplätzen, Market Makern und Produktanbietern Provisionszahlungen. Gleichzeitig werden die Kosten so weit wie möglich reduziert. Das kann aber nur durch weniger Komplexität bei den Leistungen gelingen.

Wo wir auch bei den möglichen Nachteilen wären: Sämtliche der neuen Broker bieten nur sehr wenige Handelsplätze an. Aber Gelegenheitstrader und insbesondere ETF-Anleger wird dies wenig stören.

- Welche Handelsplätze bieten die Broker an?

Welche Wertpapiere können zu welchen Konditionen gehandelt werden - Gibt es ein Mindestordervolumen

- Welche Order-Typen bieten die Broker an?

- Aktien- und ETF-Sparpläne

- Desktop & Smartphone ?

- Sicherheit / Einlagensicherung

- Depotübertrag

Interessant ist auch die Dauer der Depoteröffnung. In der Regel dauert diese ein bis zwei Tage, da oftmals nachts via Batchjob die Eröffnungen technisch durchgeführt werden. Hier punktet justTRADE, bei denen eine vollständige Eröffnung ca. 10 – 15 Minuten dauert.

Verfügbare Handelsplätze

Hier hat justTRADE die Nase vorn. justTRADE bietet seinen Kunden mit LS Exchange, Quotrix und Tradegate Exchange 3 börsliche Handelsplätze, an denen Aktien (ca. 8.200), ETFs (ca. 1.950) und ETCs (u.a. Euwax Gold I und II) gehandelt werden können. Darüber hinaus gibt es 7 außerbörsliche Handelspartner (J.P. Morgan, Société Générale, UBS, Vontobel, DZ Bank, Morgan Stanley und L&S (für wikifolio) für den Handel mit verbrieften Derivaten (Zertifikate, Optionsscheine, Hebelprodukte und wikifolios).

Außerdem können über justTRADE 21 Kryptowährungen gehandelt werden – und das zu günstigen 0,3% Minimumspread für Kauf und Verkauf – weitere Kosten fallen nicht an.

Darüber hinaus gibt es Partnerschaften für ETPs mit VanEck, WisdomTree, Valour, CoinShares und 21Shares, so dass bspw. auch ETPs auf exotischere Währungen vorhanden sind oder Short-ETPs. justTRADE bietet auch als einziger Neobroker im Vergleich den Handel von Aktien mit Schweizer ISIN an. Der Handel dieser Aktien erfolgt außerbörslich über die Société Générale und kostet 2€ Ordergebühr.

Trade Republic bietet nur 1 börslichen Handelsplatz (LS Exchange) für den Handel mit ca. 9.100 Aktien, 2.630 ETF/ETC und auch ca. 640 Anleihen.

Sollte dieser Handelsplatz einmal ausfallen (z.B. wegen technischer Probleme) gibt es zudem noch die Möglichkeit, über Tradegate zu handeln. Dabei handelt es sich aber nur um ein Backup, normalerweise ist Tradegate als Handelsplatz nicht aktiv auswählbar.

Im außerbörslichen Handel gibt es 4 Handelspartner (Vontobel, HSBC, Société Générale, UBS), mit denen ausschließlich Optionsscheine und Hebelprodukte gehandelt werden können. Anlagezertifikate (Bonus-, Discount-Zertifikate etc.) sind dagegen nicht handelbar. Trade Republic bietet ebenfalls den außerbörslichen Handel mit ca. 50 Digitalwährungen an. Allerdings ist der Minimum-Spread mit ca. 1,2% mehr als doppelt so hoch, wie bei justTRADE.

Scalable Capital bietet seinen Kunden mit EIX und XETRA 2 Börsenplätze an. Die EIX ist die elektronische Handelsplattform der Börse Hannover. Hier können Aktien (ca. 8.000), Fonds (ca. 3.800) und ETF/ETC/ETP (ca. 2.700) gehandelt werden. Zudem können ca. 625.000 Derivate der 4 Emittenten Goldman Sachs, HSBC, UniCredit, BNP Paribas gehandelt werden (Derivatehandel über gettex).

Welche Vor- und Nachteile haben die Handelsplätze ?

Alle Anbieter bieten den Handel über moderne Market Maker-Börsenplätze an:

- LS Exchange ist eine elektronische Börse, die von der Börse Hamburg reguliert und überwacht wird. Der Market Maker ist die LS Tradecenter GmbH & Co. KG

- Quotrix ist das elektronische Handelssystem der Börse Düsseldorf, die ebenfalls von der Börse Hamburg überwacht wird. Der Market Maker ist die ICF Bank AG.

- gettex ist die elektronische Plattform der Börse München. Der Market Maker ist die Baader Bank.

- EIX ist die elektronische Plattform der Börse Hannover. Der Market Maker ist Scalable Broker sowie mwb fairtrade Wertpapierhandelsbank AG.

- Tradegate Exchange ist der elektronische Börsenplatz aus Berlin. Der Market Maker ist die Tradegate AG. Tradegate ist Referenzbörse für einige Wertpapiere in Deutschland.

Scalable Broker bietet zwar zusätzlich den Handel über XETRA an. Allerdings ist es so, dass Scalable keine XETRA-Kurse zur Verfügung stellt, sondern nur die Realtime-Kurse von der EIX bzw. gettex. Wer also eine Order an XETRA über Scalable platzieren will, muss dies auf Basis von EIX-Kursen machen.

Von der Anzahl der handelbaren Wertpapiere sind die elektronischen Maklerbörsen nicht im Nachteil. Im Gegensatz zu XETRA, an der lediglich bis zu 900 Aktien sowie ca. 2.200 ETP gehandelt werden können, bieten die genannten Börsen eine wesentlich größere Zahl an handelbaren Aktien aus dem In- und Ausland.

Es gilt das Referenzmarktprinzip

Auch der geringere Order-Flow, also das Order-Volumen an diesen Börsen muss zur Haupt-Handelszeit kein Nachteil sein. Denn für die meisten Börsen in Deutschland gilt das Referenzmarktprinzip. Danach darf keine Kurstellung schlechter als an der Referenzbörse sein. Referenzbörse ist für viele deutsche Aktien XETRA. Die Tradegate Exchange hat kein Referenzbörsenprinzip, da sie selber als Referenzbörse fungiert.

Das Problem dabei ist: An XETRA wird nur von 9:00 bis 17:30 Uhr gehandelt. Für andere deutsche Aktien, die nicht auf XETRA gehandelt werden, wird üblicherweise die Börse Frankfurt als Referenzmarkt herangezogen. Für ausländische Aktien ist die Leitbörse des Heimatlandes ausschlaggebend für die Kurstellung. So öffnen die US-Börsen um 15:30 Uhr und schließen um 22:00 Uhr.

In der Hauptzeit gibt es keinen Unterschied in der Kursstellung. Nachbörslich sollten die Kurse mit anderen Börsen verglichen werden, da die Börsen hier den Spread in Teilen ausweiten.

Die faire Kursstellung wurde von Finanztest über Monate bei den Brokern getestet. Als unbegründet erwies sich die Befürchtung, dass die Gebührenfreiheit durch eine größere Handelsspanne beim Kauf und Verkauf einhergeht. Bei bekannten Aktien oder ETF wurde keine nennenswerten Aufschläge gegenüber dem XETRA-Handel der deutschen Börse festgestellt.

Trotzdem ist es für Anleger aber durchaus von Vorteil, wenn ein Broker mehrere Handelsplätze bzw. Kooperationspartner anbietet.

Mehrere Handelsplätze sind besser als nur einer

Fällt bspw. eine Börse aus – zum Beispiel wegen einer technischen Störung – kann dann noch über andere Börsen gehandelt werden. Auch gibt es bei den vermeintlich gleichen ETFs von Anbieter zu Anbieter durchaus deutliche Unterschiede, so dass eine Auswahl verschiedener Anbieter auch hier von Vorteil sein kann.

Hier liegt justTRADE mit 3 Börsen und 7 OTC-Emittenten sowie einem außerbörslichen Handelspartner für Digitalwährungen, der 24/7 stattfindet, vorne. Auch der Handel von Schweizer Aktien ist möglich.

Mindestordervolumen

Das Mindestordervolumen beschreibt, welchen Orderwert eine Order mindestens haben muss, damit sie ausgeführt werden kann.

Trade Republic verzichtet grundsätzlich auf ein Mindestordervolumen, d.h. Orders sind ab einer Investitionssumme von 1€ möglich. Es können auch Bruchstücke von Aktien, ETF und Anleihen gehandelt werden (Fractional Shares).

Bei Scalable Broker gibt es 2 Konditionsmodelle. Wer regelmäßig für 0€ handeln möchte, muss ein Mindestordervolumen von 250€ erreichen. Es sind aber auch kleinere Orders möglich, diese werden aber zu 0,99€ abgerechnet.

Bei justTRADE wird ein Mindestordervolumen von 500€ für außerbörsliche Wertpapierkäufe gefordert, bei Verkäufen ist ein Handel ab 1 Stück möglich. Börsliche Orders können ab 1 Stück gehandelt werden. Im Handel mit Digitalwährungen gilt bei justTRADE ein Mindestordervolumen von 50€, um hier auch jüngere Kunden anzusprechen.

Ordertypen

Mit den verschiedenen Ordertypen können bestehende Positionen abgesichert oder im Rahmen von Käufen Schwellen definiert werden, bei denen ein Kauf erst ausgelöst werden soll.

Am bekanntesten sind die Market-, Stop- und Limit-Oder.

Immer häufiger kommen auch die sog. “Intelligenten” Ordertypen zum Einsatz. So werden von fast allen Börsen auch Trailing Stop und One-Cancels-the-Other-Orders angeboten. Einzig die LS Exchange bietet derzeit nur die Quote-, Market- und Limit-Order gemäß Regelwerk an, da die Erlaubnis der ESMA fehlt.

Welcher Broker bietet was ?

- justTRADE bietet die größte Auswahl an Ordertypen an. Verfügbar sind Quote-, Market-, Stop-, Stop-Limit-, Limit-, Trailing-Stop- und One-cancels-the-Other-Order.

- Scalable Capital bietet neben der Market-, Stop-, Limit-Order auch noch die Stop-Limit-Order an.

- Trade Republic hat die Ordertypen Market-, Stop- und Limit-Order im Angebot, wobei es sich bei der Stop-Order nicht um einen börslichen Ordertyp handelt, da die Börse LS Exchange diesen Ordertyp nicht anbietet.

Kleines Manko bei Scalable Capital: Die Ordergültigkeit bei den Limitorders ist fest auf 1 Jahr vorgegeben, eine kürze Laufzeit, wie z.B. tagesgültig, kann aktuell nicht erteilt werden. Bei Trade Republic können Limite nur mit zwei Nachkommastellen eingegeben werden, so dass eine gezielte Ordererteilung in manchen Fällen erschwert ist.

Wann können Orders erteilt werden ?

Natürlich zu den Handelszeiten der angeschlossenen Handelsplätze. Aber es kann auch praktisch sein, eine Order nach Börsenschluss für den nächsten Tag oder morgens vor Handelseröffnung aufzugeben.

Scalable Capital ist der einzige der 3 Broker, der eine Ordererteilung außerhalb der Börsenöffnungszeiten anbietet. Außerhalb der Handelszeiten erstellte Stop- und Limit-Orders werden zum nächstmöglichen Zeitpunkt während der Handelszeiten ausgeführt. Markt-Orders sind grundsätzlich nur für den Tag gültig, an dem sie erstellt werden. Werden diese vor Börsenöffnung erstellt, werden sie zum nächstmöglichen Zeitpunkt innerhalb der Handelszeiten ausgeführt. Markt-Orders, die nach Börsenschluss aufgegeben werden, verfallen.

Insbesondere die folgenden drei Ordertypen gehören mit zu den beliebtesten in Deutschland:

Quote-Order: Bei der Quote-Order erhalten Sie für die von Ihnen angefragte Stückzahl einen Briefkurs (Kauf) bzw. Geldkurs (Verkauf) gestellt, zu dem der Handelspartner bereit ist, die Order auszuführen. Der Handelspartner hält an diesem Kurs in der Regel für ca. 5 Sekunden fest und in dieser Zeit können Sie den Kurs akzeptieren. Im Gegensatz zu der Market-Order haben Sie bei der Quote-Order die volle Kontrolle über den Kurs, zu dem Ihre Order ausgeführt wird, denn Sie entscheiden, ob Sie den gestellten Kurs akzeptieren oder nicht. Wir halten daher diese Orderform für Kunden für weit besser als die Market-Order. Dieser Ordertyp wird derzeit nur von justTRADE unterstützt.

Trailing Stop: Eine Trailing Stop-Order ist eine Stop-Order, bei der der Stop-Kurs sich mit der Kursentwicklung mitbewegt. Sie legen zum einen mit Ihrem Stop-Kurs die untere Verkaufsschwelle fest. Über die Angabe der Trailing-Schwelle, die Sie absolut oder prozentual angeben können, bestimmen Sie, wie sich der Stop-Kurs bei einem Anstieg des aktuellen Kurses verändert. Bei steigenden Kursen bleibt Ihr Stop-Kurs daher nicht fix, sondern bewegt sich parallel mit der Entwicklung des aktuellen Kurses nach oben. Mithilfe dieses Ordertyps profitieren Sie daher von steigenden Kursen bei gleichzeitiger Absicherung nach unten. Wird der Stop-Kurs erreicht oder unterschritten, wird Ihre Order als Market-Order platziert. Dieser Ordertyp wird derzeit nur von justTRADE unterstützt.

One-cancels-the-Other: Die One-Cancels-Other-Order kombiniert die Stop- und Limit-Order und dient sowohl zur Absicherung einer vorhandenen Depotposition (bei sinkenden Kursen bei Erreichen des Stop-Kurses) als auch zur Gewinnmitnahme (bei steigenden Kursen bei Erreichen des Limit-Kurses). Sinkt also der Kurs Ihrer Depotposition und der Stop-Kurs wird erreicht, wird Ihre Order als Market-Order platziert, die dazugehörige Limit-Order wird automatisch gestrichen. Steigt hingegen der Kurs und der Limit-Kurs wird erreicht, erfolgt die Orderausführung zum Limit-Kurs oder besser und die Stop-Order wird gestrichen. Dieser Ordertyp wird derzeit nur von justTRADE unterstützt.

Bei den Ordertypen bietet justTRADE die größte Auswahl. So ist dies der einzige Anbieter, der neben der Market-, Stop-, Stop-Limit und Limit-Order auch die drei oben genannten sehr beliebten Ordertypen Quote-, Trailing Stop- und One-cancels-the-Other anbietet.

Sparpläne

Viele Anleger nutzen für den Vermögensaufbau ETF- oder Aktien-Sparpläne.

ETF/ETC-Sparpläne:

Trade Republic bietet mit ca. 2.630 eine große Auswahl an ETF/ETC-Sparplänen an. Außerdem können auch Sparpläne auf Digitalwährungen eingerichtet werden. Die Sparplanraten können von 1€ bis 5.000€ gewählt werden. Sämtliche Sparplanausführungen sind gebührenfrei (Orderkosten immer zzgl. marktüblicher Spreads, Zuwendungen und Produktkosten). Ausgeführt werden die Sparpläne über die LS Exchange (über den Tag verteilt, zu Xetra-Handelszeiten). Bei unseren Tests wurden ETF häufig nach 15:30 Uhr ausgeführt, was insbesondere bei US-dominierten ETF vorteilhaft ist, weil dann schon die US-Börsen geöffnet haben.

Scalable Capital bietet ebenfalls rund 2.700 ETF/ETC-Sparpläne an. Die Sparplanraten starten bei 1€. Eine Dynamisierung der Sparrate ist möglich. Alle Sparpläne werden unabhängig vom Konditionsmodell immer gebührenfrei ausgeführt (Orderkosten immer zzgl. marktüblicher Spreads, Zuwendungen und Produktkosten). Ausgeführt werden die Sparpläne über gettex (über den Tag verteilt, zu Xetra-Handelszeiten, bei unseren Tests bei US-dominierten ETF leider häufig schon vor 15:30 Uhr).

justTRADE bietet ca. 220 ETF/ETC/ETP-Sparpläne an. Beschränkt dies aber auf die führenden Anbieter Amundi, DWS, Lyxor, CoinShares, Valour, Vanguard, VanEck, WisdomTree und GlobalX, 21Shares. Zusätzlich können ca. 50 wikifolio-Sparpläne ausgeführt werden. Die Sparplanraten können von 25€ bis 5.000€ gewählt werden, die Ausführung ist gebührenfrei (Orderkosten immer zzgl. marktüblicher Spreads, Zuwendungen und Produktkosten). Ausgeführt werden die Sparpläne über Quotrix bzw. L&S OTC (wikifolios) ab ca. 16:15 Uhr, was vorteilhaft ist, da hier schon die US-Börsen geöffnet haben.

Aktien-Sparpläne:

- Bei Trade Republic können 2.800 Aktien gebührenfrei bespart werden. Die Sparraten starten ebenfalls bereits ab 1€. Damit ist Trade Republic unsere Top-Empfehlung für Aktien-Sparpläne.

- Ebenfalls attraktiv sind die Aktien-Sparpläne bei Scalable Capital. Hier werden ca. 3.000 Aktien als Sparplan angeboten. Die Sparraten beginnen ebenfalls ab 1€ und die Ausführung erfolgt ebenfalls gebührenfrei.

- justTRADE bietet derzeit keine Aktien-Sparpläne an.

Bei den Anbietern werden Bruchstücke von Aktien erworben. Fonds-Sparpläne bietet keiner der Anbieter an.

Aufgrund der häufig besseren Ausführungszeit (nach 15:30 Uhr) ist Trade Republic unser Sieger bei Sparplänen.

Handelsfrontend

Welche Handelsplattformen bieten die drei Anbieter?

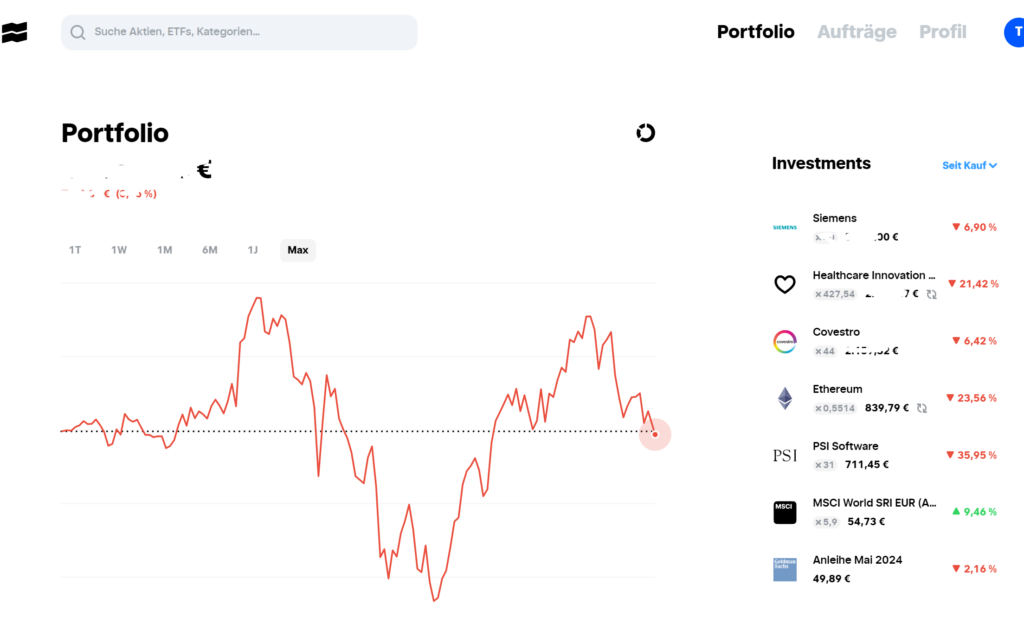

Trade Republic hatte sich zunächst auf die iOS und Android-App fokussiert und hier Maßstäbe bei der Umsetzung gesetzt. Seit 2021 gibt es aber auch eine Desktop-Handelsoberfläche (Web-Trading). Mittlerweile können dort auch die Wertpapierabrechnungen heruntergeladen werden, das war bis vor Kurzem nur in der App möglich. Sowohl im App als auch in der App gibt es umfangreiche Informationen zu den einzelnen Wertpapieren (Kennzahlen, Analystenmeinungen, Dividenden, News etc.). Ein Chart zeigt die Gesamtentwicklung des Portfolios. Auch eine Watchlist (“Favoriten”) lässt sich einrichten. Preisalarme gibt es ebenfalls, diese lassen sich aber derzeit ausschließlich über die App verwalten.

Scalable Capital bietet ebenfalls ein Desktop-basiertes Webtrading und native Apps für iOS und Android an. Sowohl die App als auch das Webtrading lassen eigentlich keine Wünsche offen. Es gibt einen Chart, der entweder die Gesamtrendite oder die Wertentwicklung des Portfolios visualisiert. Wer möchte, kann in der Übersicht auch Wertpapiere zu einer Gruppe bündeln. In der Folge gibt es dann auch noch Kennzahlen wie z.B. die Wertentwicklung auf Gruppenebene. Für jedes Wertpapier können im Web und in der App Preisalarme erstellt werden. Eine Watchlist kann ebenfalls eingerichtet werden. Es gibt genau wie bei Trade Republic viele Kennzahlen zu den einzelnen Wertpapieren. News zu einzelnen Wertpapieren gibt es dagegen nicht. Die Charts sind dafür besser umgesetzt als bei Trade Republic. Ein weiteres Highlight ist die Derivate-Suche. Diese ist sehr gut umgesetzt.

justTRADE bietet ein Desktop-basiertes Webtrading und native Apps für iOS und Android an. Kunden können sich mit den gleichen Zugangsdaten in alle Frontends einloggen oder diese auch parallel öffnen. Wer nur auf die performante Ausführung von Wertpapierorders Wert legt, ist bei justTRADE genau richtig. Die Nutzung ist extrem performant, zudem können zu jeder Order die Kurse von 3 Handelsplätzen gleichzeitig abgefragt werden, was Vorteile bei der Kursstellung mitbringt. Es gibt ebenfalls Charts zu jedem Wertpapier, diese sind jedoch recht rudimentär. Leider gibt es keinen Chart, der die Gesamtentwicklung des Portfolios abbildet. News oder Kennzahlen zu den Wertpapieren werden nicht angeboten. Dafür können viele Depotdaten als CSV-Export heruntergeladen werden. Das bieten die anderen Broker nicht an.

Als Ergänzung dazu, können Kunden von justTRADE auch über das Handelsfrontend von Stock3 / Brokerize (ehemals Guidants) handeln. Diese auf die Anforderungen von Tradern zugeschnittene Cloudbasierte-Tradingumgebung kann mit bestehenden Depots bei diversen Brokern verknüpft werden. Sie bietet vielfältige technische Analysemöglichkeiten, Börsennews, Expertentipps, eine Community und viele Order-Funktionalitäten. Bei Stock3 gibt einen kostenlosen Account – der im Prinzip ausreichend ist – und einen kostenpflichtigen Account.

Trade Republic bietet eine weit überdurchschnittliche Smartphone-App, mit der die Banking-Apps der klassischen Volumen-Broker (Consorsbank, Comdirect usw.) nicht mithalten können. Auch im Vergleich unter den drei Neobrokern ist die Smartphone-App von Trade Republic aus unserer Sicht die beste.

Beim Webtrading ist dagegen Scalable Capital etwas besser als die anderen beiden Neobroker aufgestellt.

justTRADE richtet sich eher an Trading-Kunden, bei denen die Order-Execution im Vordergrund steht.

Sicherheit

Wie schaut es mit der Einlagensicherung der drei Broker aus?

Trade Republic

Trade Republic besitzt als einziger der drei eine eigene Wertpapierhandelslizenz der Bafin. Die Anforderungen der BaFin sind vergleichsweise hoch. Insofern wird Trade Republic hier entsprechende Compliance-Standards in den eigenen Prozessen etabliert haben. Das verleiht Kunden ein gutes Gefühl.

Das Verrechnungskonto wurde in der Vergangenheit nicht direkt bei Trade Republic geführt, sondern bei einem von 4 Bank-Partnern. Diese sind die solarisbank (Einlagensicherung), Deutsche Bank (Einlagensicherung), Citi (Einlagensicherung) und J.P. Morgan. Bei den Partnerbanken gilt jeweils die gesetzliche Einlagensicherung von 100.000€ pro Kunde. Rein rechtlich handelt es sich hier um Treunhand-Sammelkonten.

Seit Juni 2024 hat Trade Republic damit begonnen, bestehende Verrechnungskonten zur eigenen Trade Republic Bank umzuziehen. Neue Kunden werden sehr wahrscheinlich auch direkt das Verrechnungskonto dort erhalten. Einlagen sind dort mit der gesetzlichen Einlagensicherung von 100.000€ pro Kunde abgesichert.

justTRADE

Hinter justTRADE steht die Sutor Bank aus Hamburg. Diese ist über die gesetzliche Einlagensicherung hinaus auch noch Mitglied im freiwilligen Sicherungsfonds des Bundesverbandes deutscher Banken e.V. Darüber sind die Einlagen jedes Kunden zusätzlich mit mind. 750.000€ abgesichert.

Scalable Broker

Scalable Capital hatte bis 2025 eine Partnerschaft mit der Baader Bank, die ebenfalls freiwilliges Mitglied im Einlagensicherungsfonds des Bundesverbandes deutscher Banken ist. Seit 2025 werden die Verrechnungskonten als Treuhandsammelkonten bei Bank-Partnern geführt (z.B. Deutsche Bank). Es kommen aber auch qualifizierte Geldmarktfonds zum Einsatz. Grundsätzlich gilt bei Scalable Broker die gesetzliche Einlagensicherung von 100.000€ je Kunde für Guthaben auf dem Verrechnungskonto.

Trade Republic besitzt als einziger Neobroker eine eigene Banklizenz, damit kann der Broker mehr Services aus einer Hand bieten. Die Compliance-Anforderungen der Bafin an eine Lizenzerteilung sind hoch. justTRADE und Scalable Capital arbeiten dagegen mit etablierten Banken zusammen, die ebenfalls von den deutschen Aufsichtsbehörden überwacht werden.

Abgeltungssteuer

Die Abgeltungssteuer wird von allen drei Brokern berücksichtigt und automatisch abgeführt. Es gibt aber Sonderfälle, die man kennen sollte:

justTRADE

Im Rahmen der Konto- und Depoteröffnung fragt die Sutor Bank den Kirchensteuerstatus beim Bundeszentralamt für Steuern ab und hinterlegt den zurückgemeldeten Steuersatz direkt in den Steuerdaten. Sofern Kunden keinen Sperrvermerk für die Bankenabfrage hinterlegt haben, erfolgt direkt die korrekte steuerliche Berücksichtigung der Kirchensteuer. Die nachträgliche Einreichung eines Freistellungsauftrages (bis zu 1.000€ / Einzeldepot) oder die Hinterlegung einer NV-Bescheinigung ist möglich, im Anschluß erfolgt eine automatische Korrektur aller bis zur Hinterlegung ggf. zuviel bezahlten Steuern.

Trade Republic

Trade Republic fragte bisher nur 1x im Jahr (Q3) die Kirchensteuermerkmale im Rahmen der so genannten Regelabfrage ab. Wer also Anfang des Jahres sein Depot eröffnet und dann aktiv handelt, muss alle Trades für die Kirchensteuer in der Steuererklärung bis Q3 selber deklarieren. Dies kann sehr ärgerlich sein, weil es zu mehr Aufwand bei der Steuererklärung führt. Neukunden, denen dieser Punkt wichtig ist, sollten vor der Eröffnung nochmal den Kundenservice ansprechen, ob das Verfahren immer noch wie oben beschrieben ist.

Wer einen Freistellungsauftrag oder eine NV-Bescheinigung einreichen möchte, sollte diese im Rahmen der Konto- und Depoteröffnung einreichen. Eine rückwirkende Korrektur ggf. bereits gezahlter Steuern ist nicht möglich.

Depotübertrag

Macht es Sinn, sein bisheriges Depot zu den 0€-Brokern zu übertragen? Welche Hürden gibt es?

Ein Depotübertrag kann attraktiv sein, wenn die Ordergebühren für einen Verkauf einer bestehenden Wertpapier-Positionen sehr viel niedriger sind, als bei dem bisherigen Broker. Depotüberträge kommen auch für die Anleger in Frage, die bereits einen Bestand an ETFs haben und diese bei dem neuen Anbieter weiter besparen möchten.

Wie handhaben die Broker den Depotübertrag?

Am besten umgesetzt ist der Depotübertrag bei Scalable Capital. Hier kann vollkommen digital und ohne irgendwelche Formulare auszudrucken, der Depotübertrag eingeleitet werden. Eine digitale Unterschrift macht es möglich. Es können einzelne Wertpapiere oder direkt das komplette Depot übertragen werden. Die Anschaffungsdaten werden steuerlich berücksichtigt, allerdings werden diese in der Performanceberechnung nicht angewendet.

Auch Trade Republic bietet eingehende Depotüberträge an. Hier muss ein Formular von der Homepage geladen und ausgefüllt an die abgebende Bank geschickt werden. Da bei Trade Republic nicht alle Wertpapiere gehandelt werden können, muss darauf geachtet werden, dass die zu übertragenden Wertpapiere über die angebotenen Handelsplätze (LS Exchange, Vontobel, HSBC und Société Générale) handelbar sind. Zudem verwahrt die hinter Trade Republic stehende Depotbank HSBC leider viele ausländische Wertpapiere nicht, insbesondere US-amerikanische oder kanadische so genannte low-priced Securites, obwohl diese an deutschen Börsen handelbar sind. Sind solche Wertpapiere im Bestand und sollen übertragen werden, sollte der Depotübertrag vorher mit Trade Republic abgeklärt werden.

Der Wertpapierübertrag ist in Deutschland grundsätzlich kostenfrei.

Bruchstücke können grundsätzlich nicht übertragen werden. Diese müssen vorher bei der abgebenden Depotbank veräußert werden, bevor der Depotübertrag in Gang gesetzt wird.

Dauer des Übertrages

Die Dauer des Wertpapierübertrages wird unter Anlegern regelmäßig diskutiert. Und das aus gutem Grund, denn während eines offenen Übertrages hat der Anleger keinen Zugriff auf die Wertpapiere, so dass im Falle von Kursschwankungen nicht reagiert werden kann. Depotüberträge dauern in der Regel eine Woche bis maximal vier Wochen.

Einzelne Positionen übertragen:

In manchen Fällen kann es aber auch vorkommen, dass eine einzelne Position aus dem Depot übertragen werden soll, z.B. aus einem steuerlichen Optimierungsgesichtspunkt heraus. Trade Republic, Scalable Capital und justTRADE bieten Depotüberträge an, kostenfrei. justTRADE allerdings nur, wenn kein Eigentümerwechsel vorliegt und der Übertrag nicht ins Ausland geht.

Fazit

Die drei Broker sind absolut ernst zunehmende Alternativen. Wahrscheinlich passen sie nicht für jeden Anleger-Typen gleichermaßen, aber sowohl Gelegenheits-Trader und auch ambitioniertere Anleger oder Heavy-Trader kommen hier aufgrund der attraktiven Konditionen sicher auf ihre Kosten.

Fazit:

Alle 3 Broker haben individuelle Stärken. Dadurch, dass Trade Republic eine eigene Wertpapierhandelslizenz hat, kann der Broker Produkte anbieten, die die anderen beiden bisher nicht anbieten können (z.B. Fractional Shares, also Bruchstücke von Aktien und Anleihen). justTRADE und Scalable Broker verfügen nicht über eigene Lizenzen und lassen viele Leistungen von Partnern erbringen. justTRADEs Stärke liegt ganz klar in der Orderausführung, weil es mehr Handelsplätze gibt, als bei den anderen beiden. Scalable Broker bietet zusätzlich einen Wertpapierkredit und einen Handel über XETRA als Alternative zu EIX und gettex.